Блог компании Mozgovik |Когда покупать Полюс?

- 21 октября 2022, 08:52

- |

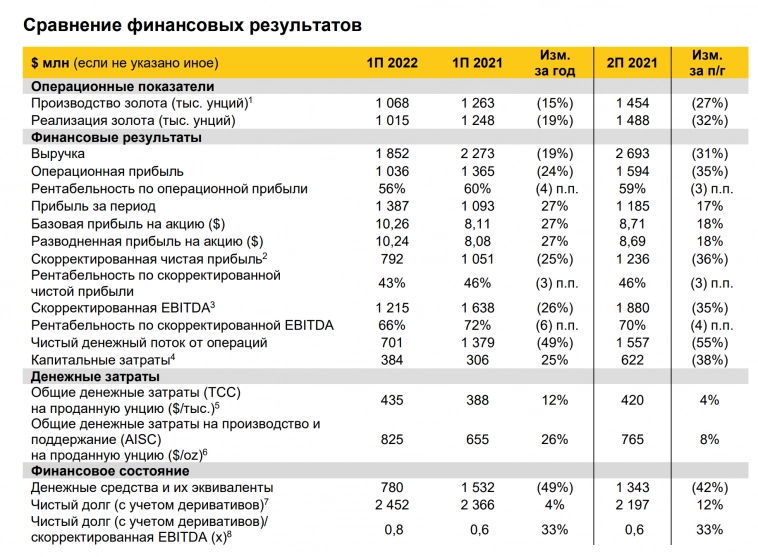

Полюс — крупнейшая российская золотодобывающая компания, которая также входит топы мирового списка. После 24 февраля акции упали в 2,5 раза и торгуются на трехлетних минимумах.

В 2021 году Полюс занимал гордое 3-е место по добыче в мире.

Но снижение производства на 15% в 1-ом полугодии откатило компанию на 6-ую позицию.

Полугодие после геополитических штормов оказалось непростым, большинство финансовых и операционных показателей снизились. Хотя до 24 февраля был план по производству 2,8 млн унций. Комментариев и гайденсов на этот год пока нет, но в целом, к компании пока больше вопросов.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 5 )

Блог компании Mozgovik |Киви - самый дешевый финтех в России

- 07 октября 2022, 07:46

- |

Qiwi — кипрская компания, которая работает преимущественно в России. Многие наверняка слышали про киви-кошелек. Кошелек — это, пожалуй, то что отражает суть компании. При помощи Киви можно хранить деньги, расплачиваться и делать переводы. Спрос на подобные услуги с усилением финтеха от крупных банков заметно снизился. Плюс политика деанонимизации и ограничения по переводам от ЦБ, которые вводились в конце 2020 года, оптимизма такому финтеху от Киви не добавили.

Текущая капитализация 20 млрд рублей. График IT-компании намекает, что лучшее позади. Добавить несколько ударов по регулированию букмекерских контор и деанонимизации кошельков, и котировки погрузились на дно.

( Читать дальше )

Блог компании Mozgovik |Долги Окея все еще растут

- 15 сентября 2022, 19:32

- |

Окей опубликовал отчет с бодрым заголовком «чистая прибыль выросла в 3,8 раз».

Участников рынка это вполне устроило, и котировки выросли в моменте на 9%, затем рост подутих, но все равно остался около 4%.

Предлагаю копнуть чуть глубже, но забегая вперед, свою основную проблему компания так и не решила. Про Окей и его проблемы писал в мае этого года.

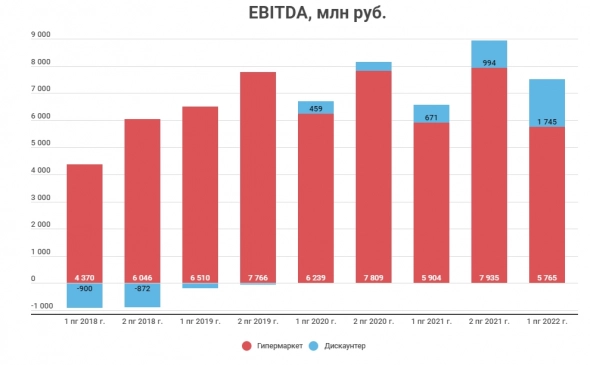

На первый взгляд все неплохо, большинство показателей выросли.

Отдельно отмечу рост EBITDA дискаунтера в 2,6 раз до 1,7 млрд рублей за полугодие. Год назад этот формат был в тени стагнирующих гипермаркетов, теперь это то, что удерживает компанию от провала.

В динамике это выглядит так:

( Читать дальше )

Блог компании Mozgovik |Конспект: MDMG отчет за полугодие и перспективы роста выручки без капзатрат

- 07 сентября 2022, 12:46

- |

Компания Мать и дитя опубликовала слабый отчет, где прибыль снизилась с 2,7 млрд рублей до 1,1 млрд рублей (-59%).

Но причина такого снижения — обесценение основных средств и гудвилла, то есть неденежные статьи расходов. Скорректированный вариант прибыли снизился на 9,4% c 2,7 млрд до 2,4 млрд рублей.

Результаты по выручке уже были известны ранее (компания раскрывает ее в операционных отчетах), и основная интрига была как раз связана с итоговым финансовым результатом.

Прибыль оказалась несколько лучше моих ожиданий, а выпадание маржинальных ковидных доходов, которые заменили плановые циклы ЭКО по ОМС даже не сильно ухудшило рентабельность.

Про компанию и возможную оценку писал здесь.

Куда интересней отчета оказалась конференция по перспективам компании у Финама. От MDMG выступал заместитель генерального директора, который отвечает за финансы — Андрей Хоперский.

( Читать дальше )

Блог компании Mozgovik |Самолет - разгон или действительно растущий актив?

- 05 сентября 2022, 11:39

- |

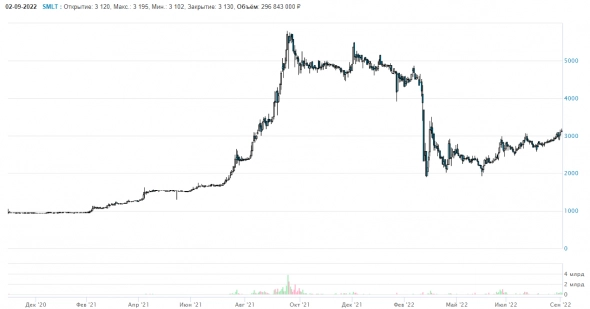

Девелопер Самолет вышел на IPO осенью 2020 года по 950 рублей и с тех пор вырос в цене в несколько раз.

После размещения примерно полгода он был никому не интересен, а ворвался в медиапространство уже весной 2021 года, когда акции начали активно пиарить, а котировки Самолета начали оправдывать свое название.

В чем причина?

Если коротко рост-рост-рост. И немного правильного пиара.

( Читать дальше )

Блог компании Mozgovik |M&A в EMC поможет сохранить растущую динамику выручки в этом году

- 31 августа 2022, 16:05

- |

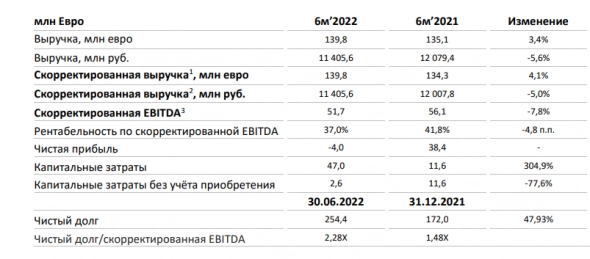

Вышел слабый отчет компании EMC за 1-ое полугодие..

Крепкий курс на конец июня сделал компанию убыточной. Но и без него рентабельность снизилась, по EBITDA она составила 37%, хотя и осталась на достаточно высоком уровне.

Из-за переоценки хеджирующих инструментов и курсовых разниц компания стала убыточной. Напомню, что функциональная валюта в ЕМЦ — евро, который дешевел к рублю быстрее доллара. Без учета разовых переоценок, чистая прибыль составила 33,5 млн евро, что также меньше прошлогодних значений на 13% (было 38,4 млн евро), а если корректировать прошлогоднюю прибыль схожим образом, то снижение составило все 23% (было 43,5 млн евро).

P/E по скорректированной прибыли = 10, EV/EBITDA = 8,8 — дорого. В рублях котировки с начала года упала на 54%, но в евро это -35%.

Текущая капитализация 41,4 млрд рублей или 680 млн евро.

( Читать дальше )

Блог компании Mozgovik |Реализация стратегии Белуги выступает драйвером роста котировок

- 30 августа 2022, 08:56

- |

Белуга отчиталась за 1-ое полугодие.

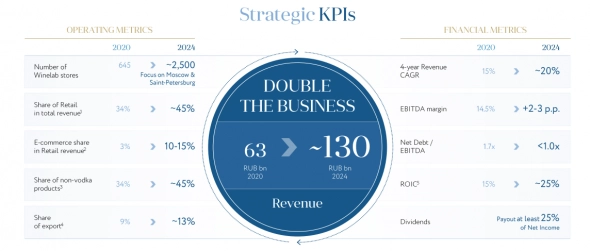

В мае прошлого года Белуга опубликовала стратегию до 2024 года, основные цели которой сводятся к удвоению показателя выручки до 130 млрд рублей и росту маржинальности на 2-3 п.п.

Стратегия отработала чуть больше года, к чему пришли?

Выручка

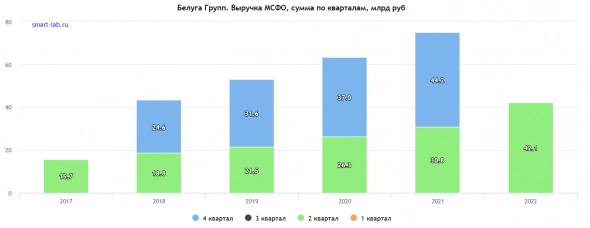

Для такого результата по выручке в 2024 году нужно держать CAGR на уровне 19,7% 2021-2024 годы, в 2021 году было 18,4% — меньше необходимого уровня. Необходимо было развиваться чуть быстрее: 2022 — 2024 год темп роста выручки должен составлять 20%.

Первое полугодие вышло с запасом, выручка выросла на 36,7%. Выручка от дистрибуции алкогольной продукции выросла на 34% до 27,6 млрд, а ритейл-сегмент на 53% до 21,7 млрд рублей.

( Читать дальше )

Блог компании Mozgovik |Итоги недели: компании продолжают отчитываться, а котировки расти

- 29 августа 2022, 07:58

- |

Индекс все там же возле 2300, наверняка вы уже в курсе — он там болтается не первый месяц. Потенциальные навесы от расконвертаций, штормы мировой экономики, отмены дивидендов, лето, крепкий курс (нужное подчеркнуть) не дают расти.

В лидерах роста:

Лензолото — почему бы и нет? Кошелек с 5 млрд с копейками стоит 14 млрд рублей.

ЦИАН — почему бы и нет? Компания без прибыли и с проблемным рынком стоит 5 выручек.

Из более ликвидных в лидерах:

Озон из-за воодушевляющего отчета

Х5 — потому что фантик тоже может дорожать

Алроса — потому что Блумбергу кто-то рассказал, что с экспортом все неплохо

В лидерах падения СПБ биржа — почему бы и нет? Компания с туманными перспективами во всех сферах: инфраструктура, результаты, клиентская база. Все равно за 3 недели +120%.

Немного снизился ТКС, потому что рекордно низкая прибыль за 5 лет в 1-ом полугодии.

( Читать дальше )

Блог компании Mozgovik |Резервы и процентные расходы съели всю прибыль TCSG

- 26 августа 2022, 10:11

- |

Вышел на первый взгляд провальный отчет Тинькофф банка. Все зацепились сперва за рекордно низкую полугодовую прибыль за последние 5 лет. Еще и активы не растут, а кредитный портфель вообще снизился.

Но все не так однозначно, как обычно.

Для начала хочется пожелать банку, чтобы он не стеснялся публиковать нормальные отчеты. Пока это какие-то отчеты для гуманитариев, набор основных показателей без прибыли, а для большинства важных коэффициентов используют характеристики «однозначный/двузначный», «значительно/незначительно» и так далее.

Клиенты и выручка

Клиентская база продолжает расти, несмотря на неоднозначное восприятие банка клиентами в начале лета. ТКС один из первых ввел комиссию на переводы и валюту, сейчас это уже норма сектора.

На конец 2-ого квартала было 24,3 млн клиентов, за пол года выросли на 3,5 млн человек.

Темпы роста клиентской базы снизились, но они вдвое выше, чем в турбулентном 1-ом полугодии 2020 года.

( Читать дальше )

Блог компании Mozgovik |Озон выбирает прибыль, но теряет рост

- 24 августа 2022, 07:12

- |

У Озона вышел отличный отчет!

Во 2-ом квартале:

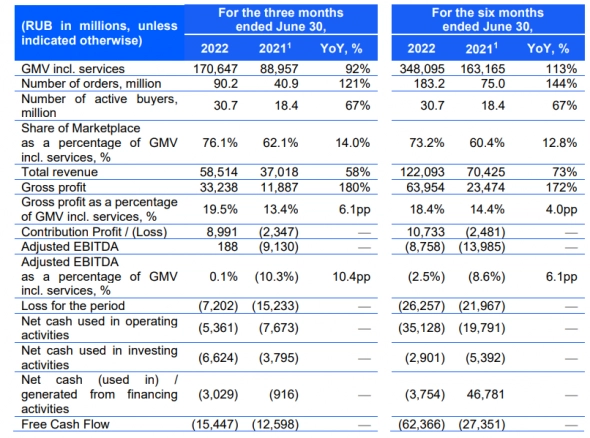

Компания впервые показала прибыль по EBITDA на 188 млн рублей.

Товарооборот продолжил расти гигантскими темпами и вырос на 92% до 170,6 млрд рублей.

Количество заказов выросло на 120% до 90,2 млн

Число покупателей на 66,8% до 30,7 млн человек

Количество продавцов выросло в 3 раза до 150 тысяч. И им есть что предложить — количество товарных позиций выросло в 4,8 раз до 130 млн

Это ли не праздник и не повод подорожать Озону на 22 млрд рублей за один день? Текущая капитализация к слову 328 млрд рублей — не уверен, что об этом многие знают.

«Покажешь прибыль — все спросят сколько, и им всегда будет мало». Обо всем по порядку.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс